С 1 марта вступают в силу изменения в полномочиях по борьбе с нелегальной занятостью. Правительство создало комиссию, которая получает данные от налоговых органов и проводит мониторинг предприятий на предмет нарушения трудового законодательства. Комиссия изучит принципы учета трудовых отношений с физическими лицами в рамках специального налогового режима — нэп.

Мы рассмотрим последние новости и нововведения, а также их влияние на бизнес.

Ограничения на работу с самозанятыми с 1 марта 2026 года

При проверке новой комиссии они будут обращать внимание на такие признаки, как.

Это не означает, что компании не могут платить больше 20 000° или заключать контракты Deko на шесть месяцев или один год. Это не буквальное ограничение. Однако это сомнительные действия по отношению к новой Комиссии.

Предположим, в фирме есть четыре дизайнера-самоучки, которые заключили трехмесячный контракт. Каждый выполняет определенную работу и получает за это зарплату — от 30 000° до 40 000° в месяц. Если компания не нарушает условий сотрудничества с PSC, то нет никаких признаков замещения занятости.

У новой комиссии могут возникнуть подозрения при первых же признаках нарушений. Комиссия будет расследовать, не нарушает ли компания Трудовой кодекс.

Скачайте бесплатные финансовые отчеты, скидки, пошаговые инструкции и драйверы для получения дополнительной информации от экспертов Planfact.

Главное, что нужно знать о бизнесе

С 1 марта в регионе создана новая комиссия, в состав которой вошли представители Федеральной миграционной службы, Министерства внутренних дел, ФМС и Министерства труда. Их главная задача — найти компании, которые заменяют трудовые отношения на гражданско-правовые.

Комиссия получает данные от налоговых органов и ищет компании, которые могут нарушать Трудовой кодекс.

Согласно последним новостям, во время проверок комиссия обращает внимание на такие признаки.

Это не означает, что компании не могут осуществлять выплаты лицам с более чем 20 000 НСД и заключать контракты Deko на шесть месяцев или один год. Хотя это и не является ограничением, такое поведение вызывает сомнения у Комиссии.

Если в ходе проверки власти обнаружат признаки трудовых отношений, предпринимателя оштрафуют, проверят налог и заставят выплатить просроченные долги, штрафы.

ИП, от 50 000° до 50 000° до 100 000° от 5 000° до 10 000°, юридическое лицо должно заплатить штраф. Увеличение штрафов пока не обсуждается. Однако подоходный налог с физического лица и взносы в пользу работников могут составить очень большие суммы.

Методы работы с самозанятыми. Инструкции для ИП и юридических лиц

Общаясь с новыми клиентами, я каждый раз говорю одно и то же — поэтому решил записать и дать ссылку всем интересующимся.

Что такое самозанятость?

Самозанятость или NPAS (налог на профессиональный доход) — это экспериментальный налоговый режим, который может применяться как к физическим лицам, так и к индивидуальным компаниям. На мой взгляд, он возник как самый простой и доступный.

Его основная цель — «вывести из тени» всех фрилансеров, принимающих платежи в «черные деньги», и заставить их платить в пределах своего бюджета.

Обращаю особое внимание на то, что я самозанятый — я не фрилансер.Это не профессия, а выгодный налоговый режим (так сказал г-н Мишустин).. Иными словами, фрилансеры — это не «портные и газонокосильщики и а-до-до-ноги» в одном флаконе, а профессионалы, которые работают на себя.

И вот — первоначально режим был введен в четырех регионах России, а теперь распространяется на всю Российскую Федерацию. Получается, что самозанятость — это тот же налоговый режим, что и УСН, ПСН, ОСНО и ВПД (только с некоторыми ограничениями по различным организационным моментам).

Ну и, конечно, выгоднее сотрудничать с официальным самозанятым.

Преимущества сотрудничества с самозанятыми

Если сравнивать самозанятых с обычными фрилансерами, то работать с самозанятыми выгоднее по двум причинам.

Недостатки сотрудничества с индивидуальной трудовой деятельностью

Однако встречалась и такая мошенническая схема — предприниматель каким-то образом «увольняет» сотрудника, но начинает работать с ним как с индивидуальным предпринимателем, чтобы снизить свою налоговую нагрузку.

Однако Федеральная налоговая служба была предупреждена и быстро обнаружила эту систему, рассказав о ее наказаниях в соответствующей статье (п. 2, п. 8).

Чтобы избежать этого, необходимо обязательно запросить у работодателя чек (образец ниже). Это основной документ плательщика публичного права.

Вы можете поискать и получить его в Интернете, но делать этого не стоит. Проверьте «решение».

В чем разница между индивидуальным предпринимателем и самозанятым лицом?

В целом, разницы между индивидуальными предпринимателями и самозанятыми нет (по крайней мере, после 19 октября 2020 года, когда этот режим распространится на всю Россию). В прошлом были различия, но с 1 июля 2020 года режим самозанятых по сути эквивалентен режиму индивидуальных предпринимателей.

Разница между НПА и индивидуальным предпринимателем заключается в том, что самозанятый не имеет права нанимать персонал и ограничен в доходах и видах деятельности.

НПД представляют собой налоговый режим для индивидуальных фрилансеров, которые не хотят становиться индивидуальными предпринимателями. Они получают возможность работать официально, практически не платя налогов и не отчитываясь.

Какие документы дают право на самозанятость

Такие чеки создаются в приложении «Мои налоги» на мобильном телефоне. Его можно рекламировать по электронной почте или через мессенджер. Его можно распечатать или сохранить в формате JPG и прикрепить к справочному документу.

Это может быть и аккаунт, но он не обязателен для самозанятых (я читал, что требовать его незаконно). Но если можно спалиться напрямую, то можно зарегистрироваться на Яндексе или Алиэкспрессе — и завести аккаунт. Но я не хочу этого делать.

Как же оплачивать самостоятельную работу? Читайте подробнее.

Как юридические лица и ИП оплачивают самозанятость

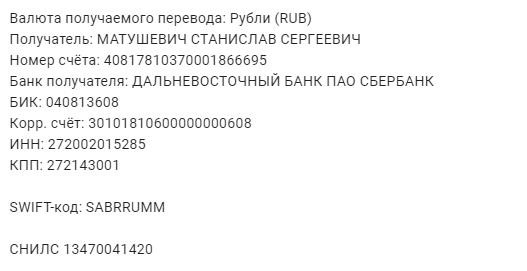

Можно работать через расчетный счет, не платя дополнительных налогов. Как; через банковские реквизиты.

Например, вот мои собственные элементы.

Элементы банковской карты и НДС физического лица следующие Клиент вводит их в 1С и переводит деньги напрямую со счета.

Дополнительные налоги, налог на доходы физических лиц и т.д. Как минимум оплачивается разработка неких прототипов и текстов.

Так что — без лишнего шума, вроде бы.

Какие налоги платят юридические лица при сотрудничестве с индивидуальными предпринимателями?

Никакие. Если самозанятый не является бывшим работником, то заказчик не платит ни рубля в налоговые органы.

Самозанятые платят тот же налог на свой профессиональный доход. Кроме того, они получают штраф.

Главным доказательством того, что вам не нужно платить за самозанятых, является платежный чек из приложения «Мой налог». Перед отправкой денег от самозанятого работодателя вы можете получить электронную справку о статусе на текущую дату (автоматически генерируется приложением).

Если клиент заключил долгосрочный контракт с фрилансером, подоходный налог отменяется как с самозанятого с момента регистрации. Вот как это объясняет КазначействоПисьмо № 03-11-11/101180 от 20. 11. 2020 г..

Платежи по полису дополнительного страхования для самозанятых не перечисляются клиенту — разъяснение Службы социального страхования28. письмо от 02. 2020 № 02-09-11/06-04-4346. Кстати, то же самое касается и взносов в пенсионные фонды (мы говорим то же самое).

Однако иногда бывают сложные случаи.

Что-то мы не понимаем.

В статье.Сотрудничество с индивидуальными предпринимателямиавтор упоминает интересный случай.

Если юридическое лицо пытается перевести деньги индивидуальному предпринимателю, то с точки зрения банка это физическое лицо в пользу физического лица, и его платежи списываются с процентом возмещения. Кроме того, он учитывается в рамках лимита на снятие средств. В итоге юридическое лицо удивляется, что у него удерживают, например, 20 % в пользу заемщика со следующего платежа.

Что ж: я разобрался в этой ситуации и пришел к определенным выводам.

Другие причины этой проблемы неизвестны.

РЕЗЮМЕ.

Работать с индивидуальным предпринимателем — выгодно и просто: перевел деньги и попросил чек. В большинстве случаев проблем быть не должно (кстати: с недвижимостью проблем не было три года).

Проблемы в этом плане могут быть. Но в большинстве случаев решение уже разработано.

Как нанять самозанятых

По данным исследования «Опоры России», в 2026 году половина российских компаний будет пользоваться услугами самозанятости. Из них 17% столкнутся с налоговыми проверками. Это неудивительно. Несмотря на растущую популярность режима, ИП и организации не до конца понимают, в чем особенности сотрудничества с самозанятыми.

В этой статье мы рассмотрим, когда можно нанимать самозанятых и как правильно оформлять договоры.

Можно ли нанимать самозанятого

Если коротко, то да — самозанятые могут работать с компаниями и индивидуальными предпринимателями по договору ГПХ. Налогоплательщики NAP подходят для разовых задач или проектов. В качестве примера можно привести разработку веб-сайта, создание рекламы на основе фреймворка или доставку курьером.

В то же время закон не запрещает долгосрочное сотрудничество. Однако следует быть готовым к тому, что договор в этом случае необходимо каждый раз перезаключать в связи с появлением новых обязательств. Каждые три месяца. В противном случае годичный контракт можно рассматривать как замену рабочих отношений. Но об этом подробнее позже.

Работает и наоборот. Работник может работать по контракту, если у него есть статус индивидуального предпринимателя. Закон не запрещает сочетать официальное трудоустройство с самозанятостью. Это свойство не затрагивает клиентов. Он платит подоходный налог и страховые взносы за других сотрудников и других лиц.

Когда работники могут быть зарегистрированы как индивидуальные предприниматели.

Это самая распространенная ошибка. Не вдаваясь в подробности: юридическое лицо или индивидуальный предприниматель не может превратить работника в индивидуального предпринимателя. И не может нанять работника под видом самозанятого.

А теперь подробности, как это выглядит на практике:

Вывод тот же — сэкономить на налогах и страховых взносах. Такой подход не является правильным. Первый и второй случаи подпадают под прямой запрет закона 422-ФЗ. Организация и индивидуальный предприниматель не могут заключить договор самозанятости, если с момента окончания трудовых отношений прошло менее двух лет.

Третий случай — замещение трудовых отношений. Если работодатель покрывает трудовые отношения договором ГПХ. В отдельных документах мы подробно рассказывали о том, как налоговые органы выявляют такие предприятия.

Какие санкции предусмотрены за сокрытие трудовых отношений

Уволить работника и заключить с ним договор о сотрудничестве в качестве индивидуального предпринимателя уже нельзя. Налоговые органы расценивают такую формальность как уклонение от уплаты налогов.

Уклонение от уплаты сумм НДФЛ и страховых взносов с целью сокрытия трудовых отношений наказывается штрафом, предусмотренным частью 4 статьи 5.27 Закона РФ «Об административных правонарушениях».

За нарушение правил гражданско-правовые договоры признаются договорами и обязывают ежемесячно уплачивать налог на прибыль и страховые взносы в налоговые органы. Кроме того, согласно пункту 3 статьи 122 Налогового кодекса РФ, за несвоевременное представление отчетности может быть наложен штраф в размере просроченной обязанности.

Чтобы не нарушить законодательство, перед составлением и заключением договора рекомендуется изучить пункты о наемном труде, перечисленные в статье 15 Трудового кодекса РФ, и общее постановление Верховного суда РФ. . 15 от 29 мая 2018 г.

Пример: вы в течение шести месяцев работали с ранее работавшим индивидуальным предпринимателем и платили ему 50 000 рублей в месяц. Его годовой доход за весь период составил 300 000 рублей. Если УСН будет переквалифицирован в трудовой договор, вы должны будете дополнительно заплатить 39 000 рублей НДФЛ и не менее 90 300 рублей страховых взносов. В случае несвоевременной оплаты взимается штраф в размере 51 720 рублей — 40% от 39 000 + 90 300.

Другие случаи несанкционированного сотрудничества с индивидуальными предпринимателями

Плательщикам НДФЛ также не разрешается сотрудничать в рамках договоров поручения, поставки или агентских договоров. Самозанятые лица работают на себя и не могут действовать от имени компаний или предпринимателей.

По той же причине это ограничение распространяется и на курьеров. Однако компания или индивидуальный предприниматель могут заключить договор на оказание услуг по доставке товара за счет средств клиента при условии, что стоимость перевозки товара вносится частями на счет индивидуального предпринимателя. В договоре размер денежного вознаграждения определяется отдельным пунктом. Размер вознаграждения зависит от объема работы и конкретных результатов, например, количества доставленных товаров.

Как компании должны сотрудничать с самозанятыми?

С 2020 года самозанятость уже действует почти во всех регионах России. Сотрудничать с самозанятыми выгодно, так как им не нужно платить налоги и страховые взносы. Однако некоторые предприниматели пока не знают, как это сделать без риска. В этой статье мы расскажем, кто такой самозанятый и как наладить сотрудничество с ним, чтобы не платить дополнительные налоги и взносы.

Кто такой самозанятый?

Самозанятые — это граждане, которые зарегистрированы как лица, обязанные платить подоходный налог с их независимой профессии (FEA). Индивидуальные предприниматели и обычные физические лица без работников также могут быть самозанятыми.

Организации и индивидуальные предприниматели нанимают самозанятых для выполнения проектных работ, когда нет необходимости в штатном специалисте и работу можно передать на аутсорсинг. При работе с индивидуальными предпринимателями они используют гражданско-правовые договоры или договоры о поручении и оказании услуг.

Таким образом, они могут нанимать бухгалтеров, маркетологов или копирайтеров, которым не нужно работать в офисе. Они не могут быть наемными работниками, не могут платить налоги, а их деятельность может быть связана с конкретными результатами. Бухгалтеры отвечают за налоги и отчетность, маркетологи — за исследования и продвижение своих компаний, а копирайтеры — за контент. От услуг самозанятых можно отказаться в любой момент.

Работа с самозанятыми людьми основана на их независимости — они не подчиняются внутренним правилам компании, не занимают должности и не нуждаются в контроле. Они лишь своевременно приносят результаты своего труда и получают за это вознаграждение.

Почему компаниям выгодно сотрудничать с самозанятыми?

Работая с самозанятыми, компании экономят на налогах и сборах с фонда оплаты труда. Это 30 % страховых взносов и 13 % подоходного налога. Предприятие тратится только на оплату труда самозанятых. Если самозанятый соглашается работать за 50 000 рублей, то тратятся только эти 50 000.

У компании нет обязательств работодателя перед самозанятым. Они не должны оплачивать платные лицензии, больничные листы и другие социальные пособия.

Кроме того, самозанятые предоставляют собственное рабочее место и платят налоги в бюджет.

Работать с самозанятыми выгодно еще и потому, что внешние специалисты могут обладать большим опытом и профессионализмом. Содержание таких зрелых специалистов в штате стоит дорого, и дешевле заказать их услуги, чем услуги для своих нужд.

Что нужно проверить перед началом самостоятельной работы

Чтобы начать сотрудничать с индивидуальным предпринимателем, достаточно заключить гражданско-правовой договор. Прежде чем заключить договор, проверьте:

Если самозанятый теряет право на EAP в качестве индивидуального предпринимателя, это не угрожает его клиентам. Индивидуальный предприниматель должен декларировать свои доходы и платить налоги.

Попросите индивидуального предпринимателя предоставить свидетельство о постановке на учет в качестве плательщика налога на доходы от предпринимательской деятельности до расторжения договора. Регулярно проверяйте их статус, чтобы уберечься от лишних расходов и штрафов.

Если самозанятый имеет статус ИП, то потеря прав на НПА клиентам ничем не грозит. По Гражданскому кодексу для самозанятых лиц он не будет платить налоги и взносы, независимо от статуса, который на него не распространяется.

Мы ведем его сами от 833 рублей в месяц